买的债券违约了怎么办?这23家机构获批受托管理人帮你忙

这或许将成为信托公司探索服务信托创新的一个新领域。

银行间债券市场投资者保护机制建设正在完善中。

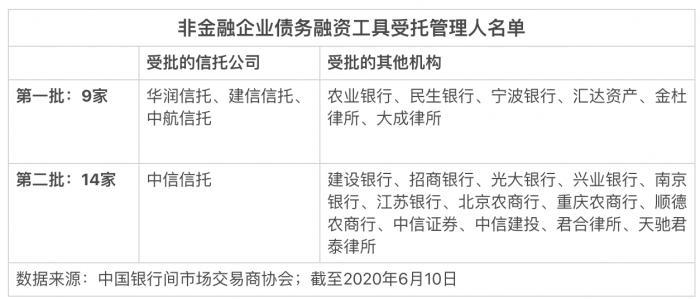

6月10日,中国银行间市场交易商协会微信公众号上公布了第二批非金融企业债券受托管理人名单,中信信托在列。

截至目前,获批的受托管理人总计23家,其中12家银行、4家律所、2家券商、1家金融资产管理公司。

4家信托公司包括华润信托、建信信托、中航信托、中信信托。

《受托管理人业务指引》中指出,发行债务融资工具的,发行人应当为债务融资工具持有人聘请1家受托管理人。

并在第十条至第十七条分别明确,受托管理人在存续期内应履行管理担保措施、参与持有人会议、受托管理信息披露等基础职责,并在取得持有人授权后,应履行代表持有人参与债务重组、申请财产保全、提起诉讼或仲裁和参与破产程序等与司法程序对接的职责。

此前,银行间市场采取主承销商负责制,由于主承销商的角色定位和法律关系不明确,在违约处置中动力也不足,且代表投资者维权也存在法律身份的障碍和利益冲突。

中航信托方面表示,信托公司作为受托管理人将发挥代表投资者集中参与司法程序的作用,能够提升违约处置效率,强化投资者保护机制,为解决当前债务融资工具集体行动困难问题提供了出路。与此同时,这或许将成为信托公司探索服务信托创新的一个新领域。

中国政法大学民商经济法学院副教授赵廉慧认为,最高人民法院“纪要”的出台,确立了整个资产管理领域都可以适用信托法。信托在集合管理方面的优势非常明显,在存在多个债权人的情形,利用信托制度,把针对同一资产(不动产或者股权、股票)的担保权转让于一个独立的受托人或是某一个债权人手中,会带来很多便利。

他主张,应运用信托法理构建债券受托管理体制。

信托公司进军债券承销最新进展

《受托管理人业务指引》中规定,信托公司申请受托管理人资格前提便是已取得债务融资工具承销商业务资质。

根据《信托公司管理办法》的规定,信托公司可以受托经营国务院有关部门批准的证券承销业务,目前信托公司债券承销业务仅局限于银行间市场。

2017年9月,交易商协会发布《关于意向承销类会员(信托公司类)参与承销业务市场评价的公告》,此后共有 12 家信托公司获准开展非金融企业债务融资工具承销业务,分别是,中信信托、兴业信托、华润信托、中诚信托、华能贵诚信托、上海信托、粤财信托、建信信托、中航信托、外贸信托、英大信托、中融信托。

而在银行间市场,总共获得非金融企业债务融资工具承销资格的金融机构有132家,以商业银行和证券公司为主。其中,商业银行84家,证券公司28家,信托公司12家,其他公司8家。

从承销情况来看,商业银行和券商占据领先位置。2019年上半年,各类机构发行债券总额为21.69万亿元。其中工商银行以总承销金额6822.9亿元夺魁,建设银行以6426.3亿元紧随其后,中国银行以6418.9亿元位居第三。

在首批受托管理人名单公布后,华润信托、建信信托、中航信托纷纷在自家官方微信公众号上进行了宣传,并透露了其债券业务的最新进展。

截至2019年末,华润信托共参与承销债券258只,承销债券规模总计171.85亿元。

2019全年,中航信托共分销非金融企业债务融资工具349只,累计分销量325.84亿元,分销规模在同类机构中排名前列。此外,中航信托作为SPV发行ABN产品共计11个,总规模90.64亿;作为资产服务机构发行ABN产品共计5个,总规模约51.9亿元。

截至2020年5月底,建信信托累计发行信贷资产证券化103单,累计规模7703亿元,蝉联市场第一;累计发行ABN项目28单,累计规模457亿元,位居市场前五。

信托业协会报告指出,目前,信托公司主要是在债券销售过程中承担分销角色,业务流程相对简单,即在发行人规定的分销期内,作为承销商向市场其他参与者销售债券。

并认为,债券承销业务市场竞争较为激烈,信托公司的债券承销业务尚处于试点阶段,面临内外部多种困难因素的制约。不过,承销业务有利于拓展信托公司业务空间,增加新的收入来源,也有助于业务转型,信托公司需结合自身优势加大业务拓展力度。

2020年6月6日,中国人民银行党委委员、副行长潘功胜在北京金融资产交易所举办的座谈会上表示,近期将推动债券市场基础设施互联互通,压实资产管理人和托管人责任,优化托管结算制度安排,建立覆盖全市场的交易报告制度,组织明确标准化债券类资产认定规则,推进金融基础设施建设。

[责任编辑:]

- 2023-11-24遭遇“重复举报”后,霍勇再次落选院士

- 2023-01-31午评:三大指数集体收涨创指涨0.2% 小金属板块领涨

- 2023-01-311月份制造业PMI升至50.1% 大中小企业景气水平都有所回升

- 2023-01-31去年“减降退缓”税费超4.2万亿元 制造业受益最明显

- 2023-01-31长沙公积金中心细解“贷款额度上限” 三孩家庭最高可贷80万元

- 2023-01-312022年我国农产品网络零售增势较好

- 2023-01-3110部门印发行动计划 加速消除宫颈癌

- 2023-01-31兔年旅游市场“开门旺” 产业复苏信心加速释放

- 2023-01-312023年购房需求洞察报告发布 改善性住房需求提升

- 2023-01-31从春节支付大数据看消费信心回升